一文看懂2022年半导体foundry厂发展现状

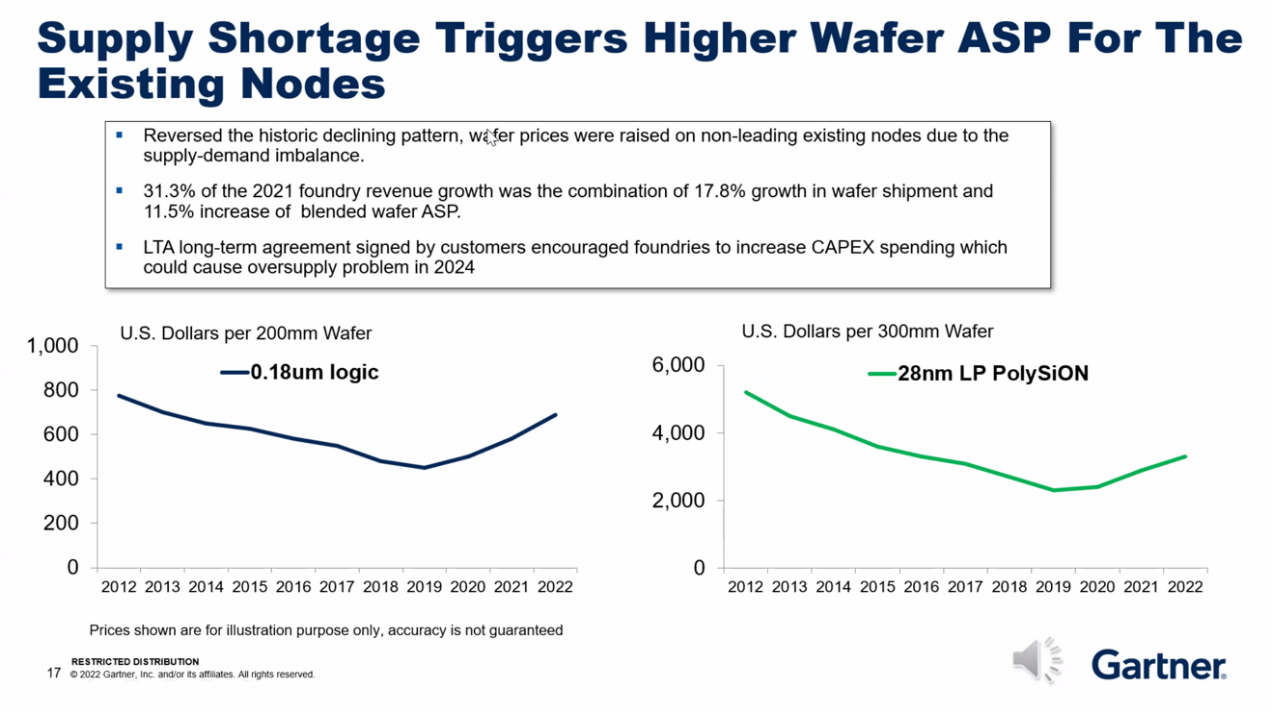

值得一提的是,foundry厂的全线看涨与晶圆ASP(average selling price)上涨有很大的关系。毕竟在市场缺芯大环境下,foundry厂涨价相当稀松平常。很多企业在这波浪潮下获得了业绩的大幅增长...

半导体有条相对较长的产业链,上游对下游的响应速读会相对较慢。作为半导体行业的偏上游,半导体制造由于此前下游应用端大规模缺芯的影响,即便当前部分更下游的市场需求走向饱和,其整体走势仍然相当好。MPvesmc

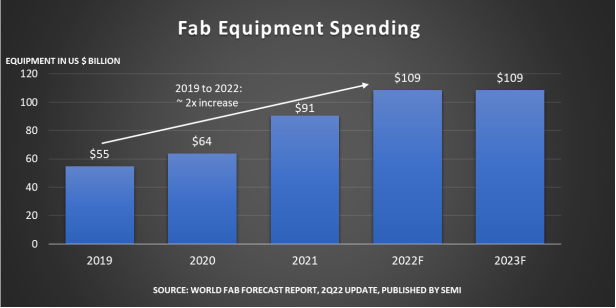

更上游,SEMI在最新一季World Fab Forecast报告中给出数据,fab前端制造设备设施2022年的投入预计会达到1090亿美元,成就新的历史记录,也是首次突破1000亿美元。2022该值同比增幅达到了20%,虽然20%这个值相较于2021年同比42%的增幅略有不及,但如果这一预测正确,那么2022年将成为连续3年的持续高速增长。MPvesmc

SEMI总裁兼CEO Ajit Manocha表示:“这一历史记录为当前前所未有的持续行业增长写下了惊叹号。”表明1090亿这个预期投入的量级还是相当惊人。我们结合SEMI、Gartner、Counterpoint Research这几家机构最近公布的数据,来看看半导体制造(包括下属foundry)市场当前的发展情况。这对于我们理解整个行业未来的走势会有帮助。MPvesmc

MPvesmc

MPvesmc

来源:SEMIMPvesmc

制造设备投入还在涨,台湾仍居首

还是从半导体制造设备的角度,SEMI的这份报告里提到,今年全球fab装备设施(equipment)扩容8%——相对而言去年的增长率为7%。SEMI认为fab设备市场容量增长还会延续到2023年,预期明年的涨幅在6%左右。MPvesmc

而历史上,上一次出现同比8%的增幅是在2010年——当时晶圆月产能达到了1600万片(等效200mm晶圆);预计2023年的这一值会达到2900万片/月。2022年的半导体制造设备花销里,85%都来自于158家fab厂和产线的产能增长。MPvesmc

从地域来看,中国台湾仍将成为今年fab制造设备开销的首席,这方面的投入会达到340亿美元,同比增长52%;随后是韩国,增长7%,具体值为255亿美元;排位第三的中国大陆市场,在SEMI看来,今年在fab设备上的投入金额会有14%的滑坡,来到170亿美元——这与去年高增长后的回落有很大关系。MPvesmc

与此同时欧洲/中东市场的投入会达到创纪录的93亿美元,增长率176%。美洲2022、2023年这两年的fab设备投入分别会有13%和19%的同比增长,2023年大约也能达到93亿美元。SEMI认为2023年中国台湾、韩国和东南亚在这方面都将有比较喜人的涨势。MPvesmc

从foundry厂Top 10来看

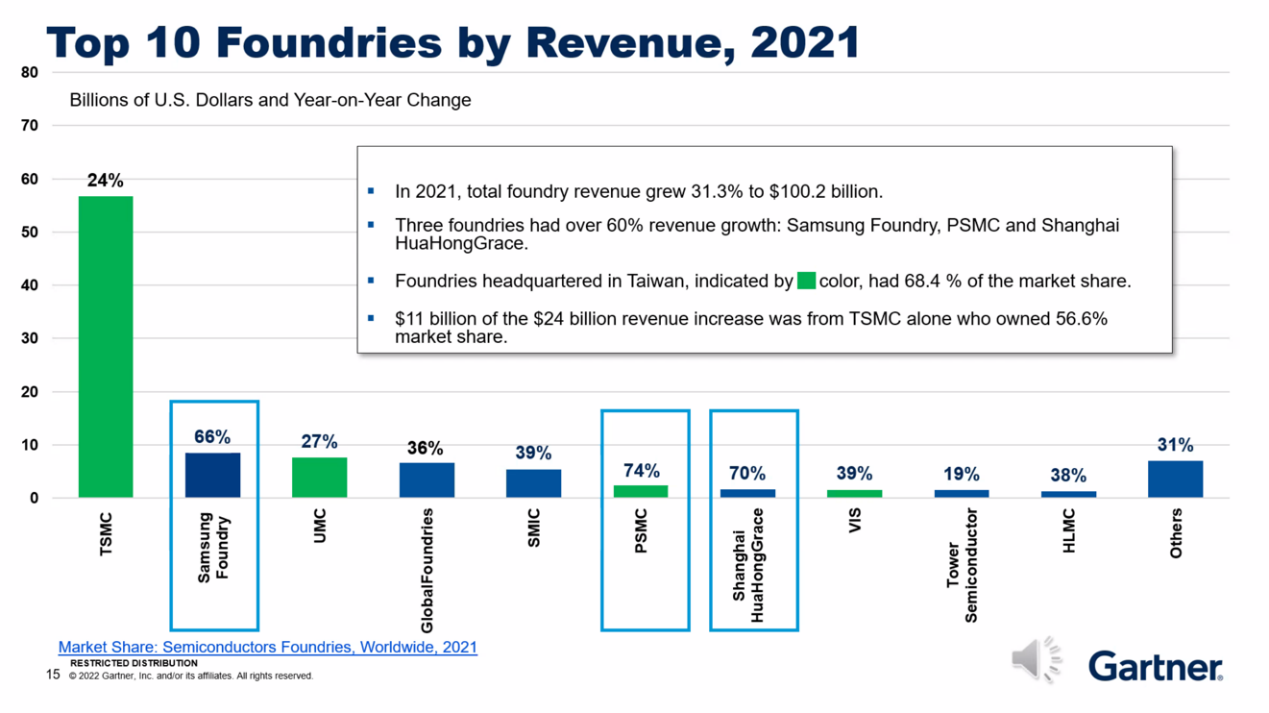

不同地域在制造设备方面的投入其实是完全可预期的。Gartner前不久发布的半导体行业报告中,给出了2021年营收排名前10的foundry厂——虽然并非半导体制造全域,却也能反映半导体制造行业的现状。MPvesmc

营收排名前10的foundry厂包括有台积电、三星、联电(UMC)、GlobalFoundries、中芯国际(SMIC)、力积电(PSMC)、上海华虹宏力、世界先进(VIS)、高塔半导体(Tower Semiconductor)、上海华力(HLMC)。中国台湾、中国大陆和韩国显然是其中主力。MPvesmc

MPvesmc

MPvesmc

这些foundry厂2021年的营收,即便是增速最慢的高塔半导体,增幅也有19%;像中芯国际、GlobalFoundries这类市场参与者的营收增长幅度甚至来到了35%以上;营收增速最快的3家是三星Foundry 、力积电、上海华虹宏力,增幅分别为66%、74%、70%。MPvesmc

Gartner提到,三星Foundry的主要增长点来自于高通5G芯片、英伟达GPU、谷歌TPU制造,以及去年非常热的矿机市场对矿卡的夸张需求。而力积电的业务增长则来自DDI芯片,及其部分特色工艺。上海华虹宏力去年的高速增长与其无锡工厂产能开出、整体产能大幅增加有很大关系。Gartner也特别提到了中芯国际的14nm工艺产能增加,成为支撑营收增长的重要因素。MPvesmc

当然在营收绝对值上,还没有一家foundry厂能与台积电相提并论。这家公司去年的营收超过500亿美元,而Top 10的另外9个,没有一家超过了100亿美元的。从总体上来看,2021年foundry厂总营收1002亿美元,平均增幅31.3%;在基数上贡献最多的还是台积电。MPvesmc

MPvesmc

MPvesmc

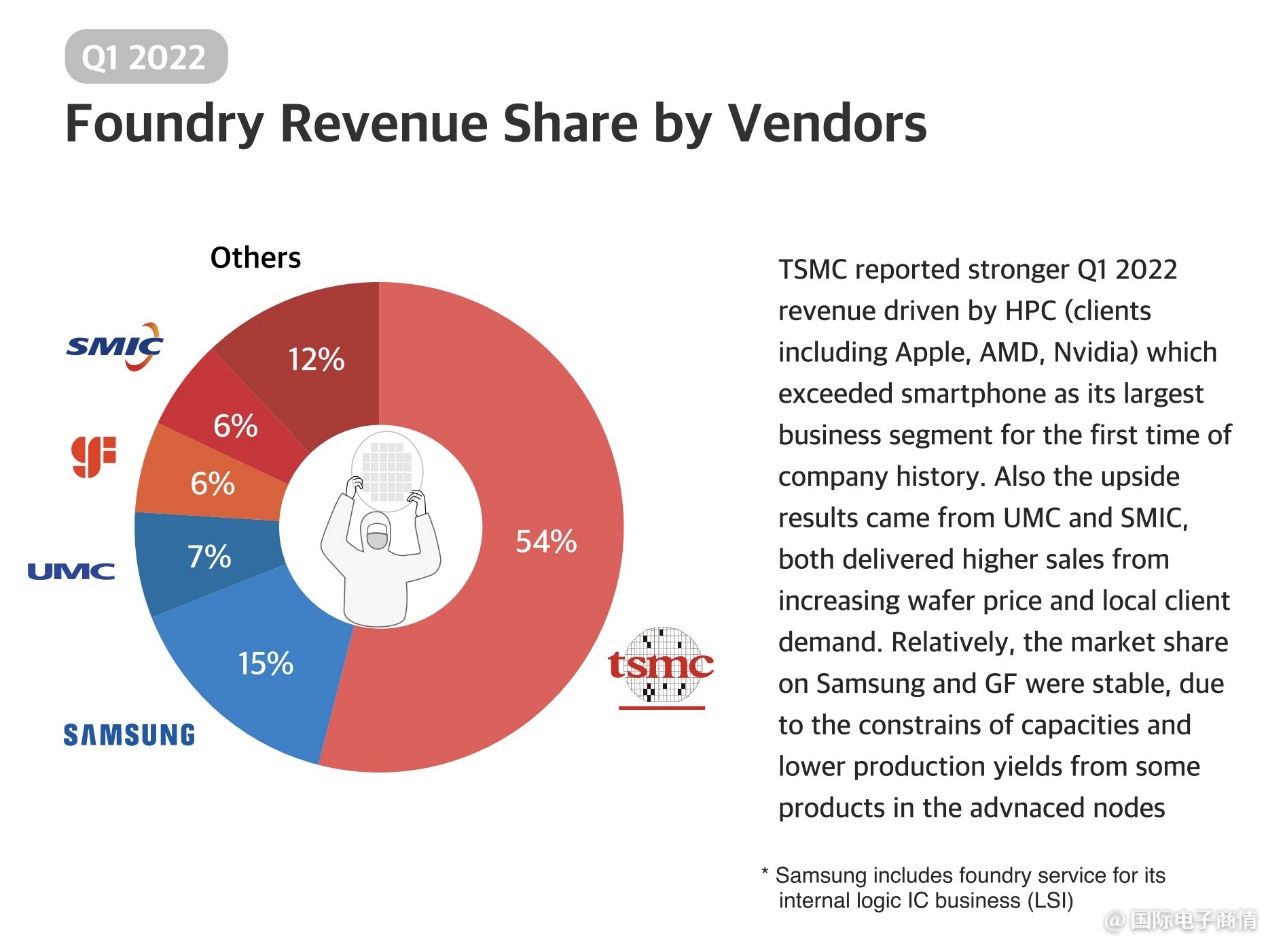

Counterpoint Research最近刚刚给出了2022Q1的foundry厂营收占比数据,如上图所示。整体情况和去年是基本类似的。台积电今年Q1财报提到其营收驱动力来自HPC,包括苹果、AMD、英伟达等客户;以及如此前我们报道的,HPC已经超过智能手机业务,成为台积电目前最赚钱的应用方向。MPvesmc

尤为值得一提的是,foundry厂的全线看涨与晶圆ASP(average selling price)上涨有很大的关系。毕竟在市场缺芯大环境下,foundry厂涨价相当稀松平常。很多企业在这波浪潮下获得了业绩的大幅增长,其中比较具有代表性的如力积电——对市场的把握还是相当到位。MPvesmc

MPvesmc

MPvesmc

上面这张图是近10年,两种不同工艺(及其对应的8寸与12寸晶圆)的价格走势情况。0.18μm与28nm也都是出货量较大的工艺。如其中的0.18μm工艺的8寸晶圆,价格低点主要出现在2019年——这是半导体行业整体衰退的一年,晶圆价格跌破500美元。去年其价格已反弹至接近或超过800美元。28nm的12寸晶圆价格走势也相对类似,这样的成熟工艺价格也在一段时间内面临如此涨势。MPvesmc

foundry厂下游客户,也就是芯片设计企业,在缺芯潮期间也不得不接受晶圆涨价的现实——而且因为害怕价格持续蹿升,为保产能还会与foundry厂签订一些长期协议。如此前我们报道的,半导体行业的全局结构性缺芯预期很快就要结束,虽然部分领域还将持续缺芯;而半导体长产业链的特性,令上游foundry厂仍在尝试抓住这波行情最后的机会。MPvesmc

不同工艺的增长情况

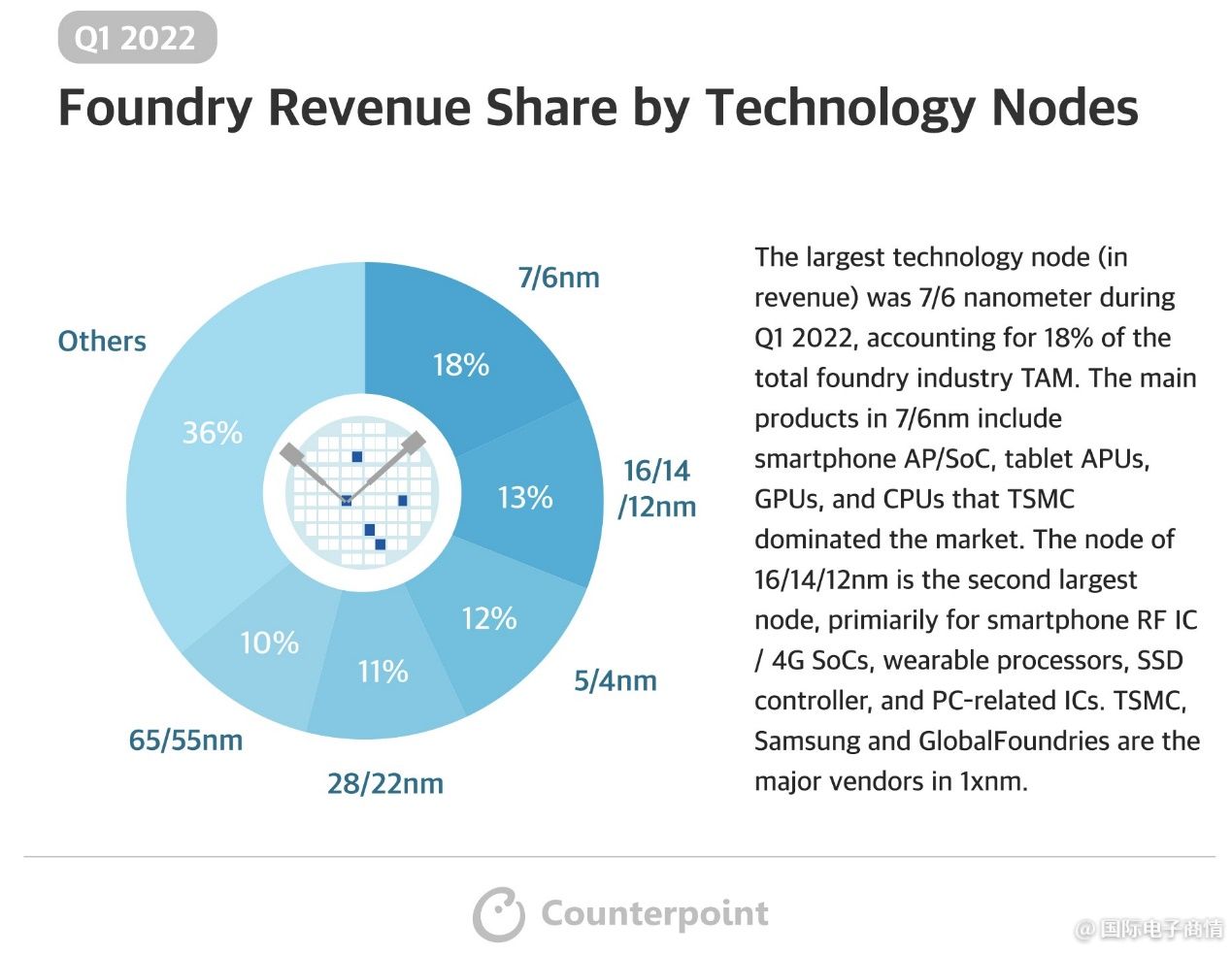

从Counterpoint Research公布的数据来看,2022 Q1占到foundry厂最大营收比例的工艺是7nm/6nm,占比为18%。这个工艺下的主要芯片类型包括智能手机AP/SoC,平板APU,GPU和CPU。16/14/12nm则成为营收第二多的工艺(将这些工艺放在一起是因为它们同属于一个工艺家族),主要营收来源是智能手机射频IC/4G SoC,可穿戴设备的处理器、SSD控制器、PC相关的部分IC。MPvesmc

MPvesmc

MPvesmc

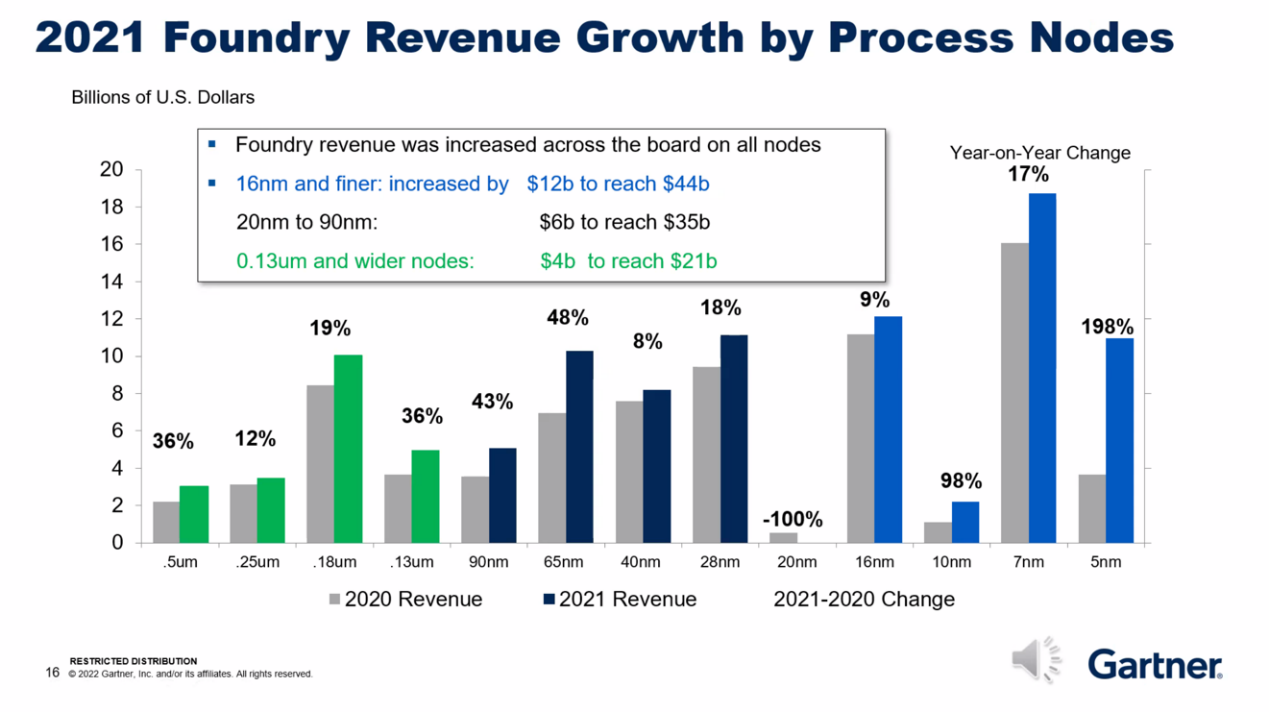

Gartner前不久还给出了2021年不同工艺的营收增幅。其中营收增长最快的毫无疑问是5nm工艺,2021年5nm工艺带来的市场价值相比2020年增长了198%——毕竟这是旗舰手机AP/SoC芯片的主力,还有苹果Mac芯片这样的应用。Gartner的数据也显示,目前7nm是所有工艺里营收占比最大的——去年起营收同比增长速度也达到了17%。MPvesmc

2021年价格增长比较快的,包括了不少成熟和传统工艺。比如说28nm、65nm,毕竟MCU等芯片的产品需求量也非常大。65nm工艺2021年的营收相比2020年增长了多达48%——从中实则也能看出市场需求情况。MPvesmc

MPvesmc

MPvesmc

不同工艺的营收取决于foundry厂对其投资力度。Gartner认为28nm工艺当前的投资规模较大,未来几年内28nm供货能力将大幅增加。其中包括中芯国际在北京、上海、深圳都有28nm工厂的建设计划。上面这张图能够从中部分窥见当前foundry厂的工艺投资偏向性,从中了解可能的缺货或供过于求市场走向。年底再来看不同工艺的营收情况,多少也能发现不同应用市场的半导体产品供货是否趋于饱和。MPvesmc

作为强周期产业,半导体行业原本就在供和需的不同配比间发生着各种倾斜,除非技术革新到头,否则行业的上涨与下行都反复呈现出周期性变化。上游的半导体制造对市场的反应相对更为缓慢。以当前不少芯片类别走向需求饱和,2023-2024再来观察半导体制造市场的发展情况应当会有一番不同的光景。MPvesmc

-

微信扫一扫,一键转发

-

关注“国际电子商情” 微信公众号

- 美国正在拉丁美洲建立芯片封装供应链

国际电子商情19日讯 据外媒Tom's hardware报道,为减少对亚洲的依赖并在美洲封装美国芯片,美国政府启动了一项提升拉丁美洲芯片封装能力的计划。

- Q1全球EDA收入同比增长14.4%,达到45亿美元

国际电子商情18日讯 据SEMI旗下电子系统设计(ESD)联盟在其最新的电子设计市场数据 (EDMD)报告指出,2024年一季度电子系统设计(主要包括EDA及半导体IP)市场营收45.216 亿美元,相比去年同期的39.511 亿美元增长了 14.4%。

- AI和HBM拉动日本半导体设备,全年销售额将达4万亿

存储器投资预计将从本财年下半年开始复苏。

- 光刻机巨头ASML 2024年第二季净销售额62亿欧元

ASML将2024年视为调整年。

- 台积电计划提前试产2nm制程

芯片巨头们在2nm展开了竞赛。

- 软银宣布收购英国AI芯片公司Graphcore

国际电子商情12日讯 日本软银集团以未公开的金额收购了人工智能芯片制造商 Graphcore,结束了人们对该公司未来的长期猜测。

- 国小力量大,东南亚半导体缘何快速崛起?

根据美国半导体行业协会(Semiconductor Industry Association, SIA)5月发布的统计数据,全球半导体市场在2024年的每个月都呈逐年增长态势,5月销售额同比增长幅度为2022年4月以来最大,达到了19.3%。按市场来看,美洲销售额同比增长43.6%,中国24.2%,亚洲其他地区13.8%,欧洲和日本则分别下降9.6%和5.8%。

- “不涨薪就罢工”!?三星电子回应来了

工会展开为期3天罢工,今天进入第2天。

- 亏损严重,传韩国封测大厂Nepes将对芯片封装部门重组后

国际电子商情8日讯 据韩媒报道,韩国领先的半导体部件和材料专业公司Nepes已决定出售其亏损严重的芯片封装部门。

- 不再“挤牙膏”?消息称iPhone16或全系采用A18芯片

国际电子商情3日讯 一直以来,苹果为了拉大iPhone标准版和Pro系的差距,Pro版都会选用最新一代处理器,作为比较,标准版会采用上一代Pro的芯片。不过,在经历过业绩下滑后,苹果可能会改变往年“挤牙膏”做法,希望凭借首款具备AI功能的全新iPhone16扭转颓势……

- 加拿大拟对中国电动汽车征收新关税!特斯拉首当其冲……

国际电子商情26日讯 继美国和欧盟之后,加拿大政府日前也准备对中国制造的电动汽车征收新关税。

- 启动重组!传SK集团考虑出售或合并部分资产

国际电子商情26日讯 由于集团财务情况每况愈下,韩国SK集团正在讨论精简或调整旗下亏损业务的可能性……

- AI芯片供不应求,业界:半导体后端制程标准应统一

在各大半导体厂商抢攻AI商机之际,芯片产能却赶不上需求。

- 2024年全球AI服务器产值可望达1870亿美元,约占服务器市场比重65%

TrendForce集邦咨询预估AI服务器第2季出货量将季增近20%,全年出货量上修至167万台,年增率达41.5%。

- 预估2024年DRAM及NANDFlash营收将分别同增75%和77%

根据TrendForce集邦咨询最新存储器产业分析报告,受惠于位元需求成长、供需结构改善拉升价格,加上HBM(高带宽内

- 预计2025年存储器产业营收将创新高,价格上涨和HBM、QLC技术崛起为

根据TrendForce集邦咨询最新存储器产业分析报告,受惠于位元需求成长、供需结构改善拉升价格,加上HBM(高带宽内

- 中国团队存储器研究取得系列进展

近日,中国科学院上海微系统与信息技术研究所宋志棠、雷宇研究团队,在三维相变存储器(3D PCM)亚阈值读取电路、高

- TCL电子上半年MiniLED电视全球出货量同比增长122.4%

7月21日,TCL电子公布2024年上半年全球出货量数据,TCL电子表示,得益于公司在全球市场的积极开拓和品牌影响力的

- 厚度仅100nm!新型超薄晶体薄膜半导体被成功研制

据美国趣味科学网站16日报道,来自美国麻省理工学院、美国陆军作战能力发展司令部(DEVCOM)陆军研究实验室和加拿

- 车用及不可见光业务旺,亿光下半年业绩可望逐季成长

全球LED市场复苏,车用照明与显示、照明、LED显示屏及不可见光LED等市场需求有机会逐步回温,亿光下半年车用及

- 拆解:三星GalaxyWatch7中的ExynosW1000处理器3nmGAA工艺

三星最新推出的Galaxy Watch 7,继续重新定义可穿戴技术的极限。这款最新型号承袭了其前身产品的成功之处,同时

- 2024年Q2印度智能手机市场微增1%,小米重返榜首

2024年第二季度,在印度大选、季节性需求低迷以及部分地区极端天气等各种因素的影响下,印度智能手机市场微增1%

- 三星连续51个季度领跑拉丁美洲智能手机市场

根据TechInsights无线智能手机战略(WSS)的最新研究,2024年Q1,拉丁美洲智能手机出货量强劲增长,同比增长21%。

- 2030年,Chiplet计算细分市场规模预计将达到1450亿美元

Chiplet的出现标志着半导体设计和生产领域正在经历一场深刻的变革,尤其在设计成本持续攀升的背景下。

- 兆易创新将携多款GD32 MCU产品亮相全球MCU及嵌入式生态发展大会

7月25日,由全球领先的专业电子机构媒体AspenCore与深圳市新一代信息产业通信集群联合主办的【2024国际AIoT生

- 定档!IC CHINA 2024将于11月在北京举办!!

“芯”聚正当时!第二十一届中国国际半导体博览会(IC CHINA 2024)正式定档,将于2024年11月18-20日在北京·国家

- 国民技术将携多款高能专用MCU亮相全球MCU及嵌入式生态发展大会

7月25日,由全球领先的专业电子机构媒体AspenCore与深圳市新一代信息产业通信集群联合主办的【2024国际AIoT生

- 凯新达科技 ┃ 亮相2024中国(西部)电子信息博览会

2024年7月17日-19日,国内专业的电子元器件混合分销商凯新达科技(Kaxindakeji)应邀参加2024年中国(西部)电子信息

- 芯片产业链大咖齐聚苏州,共商供应链管理策略

在7月12日下午的“芯片分销及供应链管理研讨会”分论坛上,芯片分销及供应链专家共聚一堂,共谋行业发展大计。

- “芯”机遇 ! 凯新达科技亮相2024慕尼黑上海电子展

7月8日-10日,2024慕尼黑上海电子展(elec-tronica China)于上海新国际博览中心盛大开展,凯新达科技被邀重磅亮

- 未来可期——浙豪携手小华半导体亮相慕尼黑上海电子展

2024年7月8日到10日 ,浙豪半导体(杭州)有限公司作为小华半导体的优秀合作伙伴,在2024慕尼黑上海电子展上展出了

- 领芯微携LCM32F067系列MCU亮相国际AIoT生态发展大会

7月25日,由全球领先的专业电子机构媒体AspenCore与深圳市新一代信息产业通信集群联合主办的【2024国际AIoT生

- 2024 Matter 开发者大会7大看点不容错过!

近日,2024 Matter 中国区开发者大会在广州隆重召开。

- 泰凌微将携低功耗物联网无线芯片亮相国际AIoT生态发展大会

7月25日,由全球领先的专业电子机构媒体AspenCore与深圳市新一代信息产业通信集群联合主办的【2024国际AIoT生

- 第十六届集成电路封测产业链创新发展论坛在苏州开幕

7月13日,以“共筑先进封装新生态,引领路径创新大发展”为主题的第十六届集成电路封测产业链创新发展论坛(CIPA

- 摩尔斯微电子任命胡文杰为副总裁兼大中华区及东南亚地区经理

新任副总裁将推动亚太地区的增长和创新。